第二章我国证券市场现状和特征研究

证券市场是一个多方参与的特殊系统,参与者有上市公司、上市公司大股东、中小投资者、券商等中介机构、交易所,还有政府。同时又是一个在特殊的环境中的产物。因为,我国原来是一个计划经济和国有体制的国家,证券市场是从计划经济向市场经济转轨时期出来的产物,处于新兴和转轨期的中国股票市场从投资者结构、监管方式、股市波动性、市场微观结构乃至上市公司股权结构都有自己的特色。中小投资者(散户)的数量占了股市投资者的大部分、资金量的40%。作为市场主体之一,其行为结果对市场同样会产生一定影响,但多年来对证券市场的研究较少涉及散户问题,80%的散户处于亏损状态,因此,从我国证券市场的特殊环境出发,研究这一特殊产物下的中小投资者利益保护问题,很有必要。

第一节我国证券市场特征分析

2.1.1我国证券市场的显著特征是“政策市”明显且投机性强

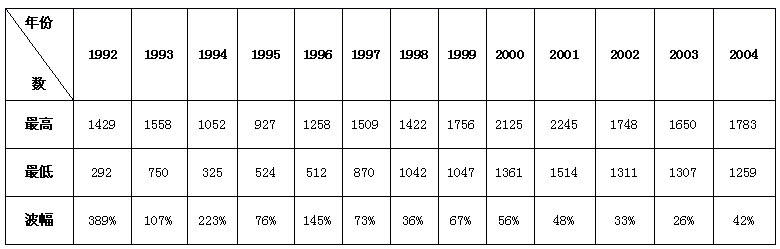

从市场体系来看,与国外成熟的资本市场相比较,我国证券市场的显著特征是“政策市”明显且投机性强,其二级市场的表现就是股指波幅过大和换手率过高,从波动率来看(见表1-1),从1994年到1999年这六年累计美国波峰谷底仅相差200%,新加坡相差110%。而同期上海市场波峰谷底之差竟达500%以上。

表1-1中国股市波动表(上证综合指数)

注:波幅=(全年最高指数-全年最低指数)/全年最低指数

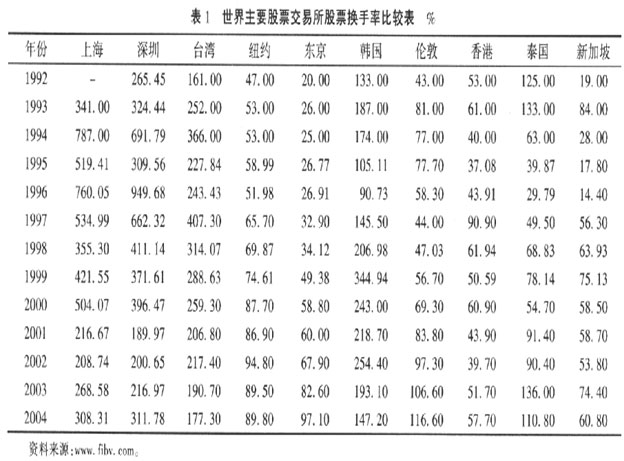

次从年换手率来看,包括美国在内的国际成熟证券市场换手率一般只有50%-80%,东京股市在20%―30%之间,而我国股市换手率相当高,且起伏很大。而我国自从1992年放开价格限制之后,证券市场的年度换手率一直在300%以上,近年来,随着股市规模越来越大,换手率有所下降,但最近两年换手率也在250%左右。过高的换手转率不仅意味着市场过度的投机性,同时也透露出投资者对公司信心的不足。

描述股市资金流速可以采用“股票换手率”这一指标。为了更好地分析我国股市资金流速的发展变化,本文对上海、深圳股市及世界其他主要国家的股市的换手率情况进行了统计分析,如表1所示:

根据上表的统计数据,从横向比较来看,我国上海、深圳证券交易所股票换手率远远高于其他国家,这反映了我国股票市场中货币资金的流速很快,意味着货币资金买卖股票的目的不是在于长期投资,而是为了追求短期的资本利得,表明我国股市的投机性远远高于世界其他成熟市场。

2.1.2国上市公司质量不高

自上世纪90年代初期我国股票市场成立以来,企业发行股票并上市的主要目的就是为了获得长期的、成本过低的发展资金,即所谓的“圈钱”。企业在股票发行过程中普遍存在着严重的过度包装现象,以“银广厦”、“蓝田股份”、“亿安科技”为代表的一些企业甚至采取伪造财务数据、粉饰经营业绩、虚增利润、编造募集资金投资项目等手段来取得上市资格。一些上市公司上市当年即告亏损,同时上市公司在募集资金的使用上随意性很大,更改募集资金投向的行为广泛存在。在从投资者手中大量融资的同时,上市公司给予投资者的现金分红却很少,有的上市公司甚至连续几年都不分红。这样的上市公司构成,使资金缺乏长期投资的基础,于是资金入市的目的不在于获得上市公司长期发展所带来的价值增长,而是为了获取股票买卖价格差价,造成股市投机气氛,加快资金流速。

2.1.3股票市场基础建设薄弱

我国股市基础设施建设的薄弱造成资金流动速度快主要表现在以下三个方面:(1)市场信息披露制度不规范。上市公司发布的信息在内容上、时间上都较差,有的信息甚至严重失真,投资者获得上市公司真实信息的成本较大,对分析上市公司的基本状况从而进行长期投资带来很大困难。由于从正规渠道难以获取信息,因此各种虚假信息就充斥市场,投资者热衷于四处打探市场信息并据此进行投资,“消息市”一度成为我国股市的重要特征之一。由于这些虚假信息的变化程度很快,投资者根据这些虚假信息进行投资往往造成失误,为减少投资成本,投资者往往采取快速买卖的方式,造成了资金流动速度的加快。(2)股市资金渠道建设上还很薄弱。我国股市建立初期,相当多的资金是禁止进入股市的。但是在股市巨大利益的诱惑下,这些资金便采取各种措施,通过各种渠道进入股市进行掘利。由于这些资金是“灰色”资金,为了避免监管,或者在被查出的时候能够及时退出市场,这些资金的运作特点一般是快进快出,赚钱就走,因此资金流动速度很快。

2.1.4中小投资者为主的投资者结构不合理

我国股票的投资者结构中一直以中小投资者(俗称“散户”)为主体,散户占据了整个股市投资者的绝大比重,机构参与者很少。我们知道,是市场参与者之间的交易行为而不是动机形成了市场,因此可以引入行为金融学的理论来解释我国股市资金流动的速度。行为金融学将市场中广泛影响投资者情绪的消息称为“噪音”。由于散户投资者在获取、鉴别和利用市场信息方面的能力远远不如机构投资者,因此散户投资者实际上是根据市场“噪音”来进行交易的。而且行为金融学的理论认为,散户投资者的从众心理非常强烈,由于在获得信息的及时性、准确性方面处于劣势,散户投资者往往认为机构投资者的操作方向包含了自己尚未获得的信息,因此在操作上积极跟进机构投资者,容易形成“羊群行为”,追涨杀跌、盲目跟风的行为特征非常明显,加速了资金的流动速度。

2.1.5内部人控制

内部人控制是控制权的一种特殊情形,也是中国经济体制转轨过程中出现的一种特殊的代理问题。内部人控制(InsiderControl)是指独立于所有者(外部人)的经理人员掌握着企业的实际控制权,在公司经营中充分体现自身利益甚至与职工“合谋”谋取各自的利益,从而架空所有者的控制与监督的情形。内部人控制是现代公司经济“所有权与控制权相分离”的结果,一方面,它具有客观必然性和积极作用,另一方面,它又会产生侵害出资者利益的消极作用。研究表明:国有股(包括国家股和国有法人股)在公司中所占比例越大,公司的内部人控制就越强。我国企业的内部人控制既具有内部人控制的一般特点,又具有某些特殊的表现形式。在国有企业改革中,似乎存在一种两难的处境:一方面企业抱怨政府干预过多,企业缺乏经营自主权;另一方面政府却抱怨企业失去控制,企业对国有财产的使用不负责任,国有财产大量流失。其实,二者是有内在联系的,前者是后者的直接原因,国有企业的这种两难处境正是“内部人控制”的重要表现,而国有资产所有权管理主体的缺位恰是造成这种内部人控制的关键原因。