第三节机构投资者和中小投资者之间的博弈分析

在我国证券市场中,上市公司的经营业绩回报并不是投资者的主要利润来源,投资者的收益主要靠二级市场股票买卖的差价。中国股市中的投资者可以分为两类,一类是具有信息和资金绝对优势的机构投资者,另一类;是在数量上具有优势,但资金量相对很小,信息获取和分析能力较弱,协同行动也很困难的中小投资者,在以下的分析中我们将他们分别简称为机构和散户。在短线投机的过程中,机构由于具有信息和资金等方面的优势,有可能操纵市场实现预期收益;而散户不具有这些优势,往往被机构所利用。

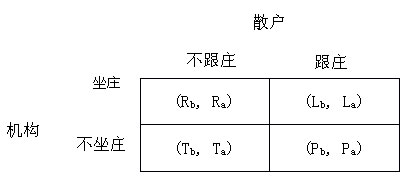

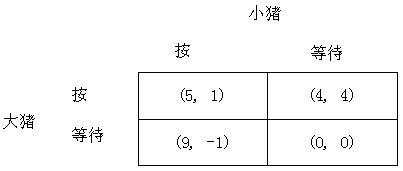

首先,我们分析一下在完全信息下机构和散户之间的博弈,我们构建如图1的博弈模型,假设在此博弈中股票的基本面状况没有变化,在博弈结束后股票能够按其价格变现。在完全信息条件下,他们之间的博奕类似于“智猪博弈”(如图2)。在这个博弈模型中,机构类似于“大猪”,散户类似于“小猪”。机构要想获利,只能利用其资金和信息优势来改变基本面的信息,来人为地拉升或打压股价,即所谓的“坐庄”;而散户既没有办法获取信息,也没有资金来操纵股价,只能选择“跟庄”。因此这个博弈的纳什均衡必然是机构坐庄,散户跟庄。

图1机构、散户的博弈矩阵

图2智猪博弈矩阵

以上我们分析的是在完全信息条件下的机构和散户的博弈,但是在现实中完全信息条件是根本达不到的,因为机构和散户之间存在着信息不对称,我们再来看在不完全信息下机构和散户的博弈:

假设在此博弈中股票的基本面状况没有变化。股价的变化均是由于机构对其操纵改变基本面信息带来的;并且机构了解该股票基本面的真实情况,散户不了解;在博弈结束后股票能够按其价格变现。再假设某只股票初始状态下全部为机构所持有,初始状态下股价为P0,机构通过实施对股票的操纵将股价拉升到P1(即做庄);令R=P1—P0≥0,R代表总收益;C是机构坐庄的成本,,C的分布函数为f(C),散户不知道c的大小,但对c存在一个期望值C’,P0,P1,R,C’均为大家所共同知道,C只有机构知道,散户不知道,并且R≥C。

机构战略为{坐庄,不坐庄},设其为变量X,分别给其赋值{1,0},1代表坐庄,0代表不坐庄;散户的战略为{持有该股票的比例},设其为变量Y,Y∈[0,1]。当Y=O,表示散户不持任何数量的该股票;当Y=1时表示散户持有该股票的全部数量;机构持有的股票为1-y。

机构的利润函数为:πx(X,Y)=X(1-y)R-XC;

散户的利润函数为:πy(X,Y)=XYR。假设机构和散户均为理性人,并且都最大化自己的利润,(X*,Y*)是纳什均衡解,则:

根据机构的利润函数,机构的最优决策是:

根据散户的利润函数,散户的最优决策是:

y=(R-C’)/R

在完全信息条件下,散户的最优决策应该是Y=(R-C)/R;但是由于是在不完全信息条件下,散户不知道机构的成本C,只知道对于c的预测值C’,因此选择这个决策。

(1)若C’≥C,纳什均衡为:X=1,Y=(R-C’)/R,即机构坐庄,散户持有(R-C’)/日份额的股票。结果是机构获得利润πx=C’-C,散户获得利润πY=R-C’。

(2)若C’≤C,纳什均衡为:X=O,Y=(R-C’)/R,即机构不坐庄,散户持有(R-C’)/日份额的股票。结果是机构获得利润πx=0,散户获得利润πy=O。

通过对模型的分析,我们可以看出这个模型有两个纳什均衡。但是机构投资者肯定是不希望出现第二种均衡,那将意味着机构没有收益,如果考虑到有机会成本c的存在,在这种情况下机构不仅没有收益,还有机会成本C’c/R。因此机构会选择第一种均衡。并且还可以看出在第一种均衡中,散户对机构坐庄成本C的预期C’与C之间的成本差异越大,那么机构所获得的收益越大。因此机构会利用各方面的优势来放大散户对机构坐庄成本的预期。机构操纵股价的做法通常是和上市公司相勾结,或是隐瞒、拖延对一些诸如“资产重组”、“关联交易”等重要信息的披露,或是与上市公司一起制造当期利润的虚假信息,并且还会买通一些新闻界人士和股评人士来误导散户,以达到影响散户对C的预期。这也是我国股市为什么一些“ST板块”、“资产重组”股票经常被机构操纵,股价出现异常波动的原因。

通过分析可以看出其结果都是不利于股市的健康发展的。若出现第一种均衡,机构的联合坐庄将被操纵的股票拉升到更高的价位,使其严重偏离其真实的价值,偏离其股票的基本面,必然造成股价的异常波动。

通过以上的博弈分析,我们不难发现:

(1)出于信息不对称,导致机构在和散户的博弈中总是处于有利的地位,进而更加刺激了机构操纵股价,导致了股价的异常波动;而散户的盲目跟庄,引发了股市中的羊群行为,加剧了股价异动。

要解决股价异常波动的问题,首先要加强对上市公司信息的披露。从根本上说,股票是否被操纵取决于市场中信息不对称的程度。如果信息披露真实、及时,散户了解上市公司的真实情况,即使是机构进行操纵,散户不跟风,机构也不能获利,这就会减少了机构操纵的动机。

其次,要超常规发展机构投资者。完全由散户组成的市场或者完全由机构组成的市场都不存在信息不对称。完全禁止机构存在来解决股价操纵是不现实的。比较现实的办法是超常规发展机构投资者,提高机构在投资者中所占的比例,因为当机构在投资者中所占的比例达到某种程度时,机构通过操纵股价来获利将不可能,这时机构将致力于改善股票的基本面状况(即上市公司质量)来获利。虽然这几年我国机构投资者取得较快发展,但还远没有达到机构致力于改善股票的基本面状况来获利的程度,因此,还要加快发展机构投資者。

最后,加大监管力度,严惩恶意操纵股价的行为。我国股市的监管力度变化较大,一直在稳定和发展中摇摆,在一定程度上滋生了机构操纵的行为。特别是对一些通过恶意操纵股价获利的机构没有及时的惩处,刺激了更多的机构操纵股价。因此,要加大监管力度,保证股市有一个公平的市场环境。